Micro entreprise : quelles sont mes obligations fiscales ?

Le micro entrepreneur, auparavant appelé auto entrepreneur, est un entrepreneur individuel qui bénéficie d’un régime simplifié pour la création et la gestion de son entreprise.

Vous pouvez exercer en tant que commerçant, artisan ou profession libérale et ce, à titre principal (exclusivement micro entrepreneur) ou complémentaire (en parallèle d’un statut de salarié, retraité, étudiant...).

Cependant, certaines activités sont exclues du champ de la micro entreprise : activités agricoles, certaines professions libérales, les activités immobilières, les artistes et auteurs…

Relevant du régime fiscal de la micro entreprise et du régime micro social pour le paiement des cotisations, le micro entrepreneur doit respecter certaines obligations fiscales et comptables, sous peine de sanctions.

Cet article vous aide à y voir plus clair.

Déclaration du chiffre d'affaires

Cadre général

Pour pouvoir bénéficier du régime de la micro entreprise, le chiffre d’affaires réalisé ne doit pas dépasser, pour une année civile complète, certains seuils fixés :

- 188 700 € pour une activité de vente de marchandises, de vente à consommer sur place, ou de prestations d’hébergement,

- 77 700 € pour les prestations de services relevant des Bénéfices Industriels et Commerciaux (BIC) ou des Bénéfices Non Commerciaux (BNC).

À SAVOIR

Ces seuils sont calculés au prorata du nombre de jours d’activité en cas de lancement en cours d’année

Que se passe-t-il en cas de dépassement du seuil ?

En cas de dépassement du seuil de chiffres d’affaires, vous êtes assujetti à un régime réel d’imposition.

Le chiffre d’affaires correspond au total des factures encaissées sur la période concernée.

Comment déclarer mon chiffre d’affaires ?

Au moment de la création d’entreprise, vous choisissez de déclarer votre chiffre d’affaires mensuellement ou trimestriellement.

La déclaration doit être réalisée de façon dématérialisée sur le site autoentrepreneur.urssaf.fr, et doit être effectuée même si le chiffre d’affaires est nul (dans ce cas la déclaration doit être validée en indiquant un montant de 0 € dans le champ dédié).

À SAVOIR

Si vous ne respectez pas la date d’échéance, une pénalité de 58€ et des majorations s’appliqueront sur vos cotisations sociales

Paiement des cotisations sociales

En tant que micro entrepreneur, vous bénéficiez de la Sécurité Sociale des Indépendants (SSI).

Elle couvre :

- la santé,

- la retraite de base,

- la retraite complémentaire,

- la prévoyance (invalidité, décès),

- les allocations familiales.

Le montant des cotisations sociales est calculé en appliquant, au chiffre d’affaires mensuel ou trimestriel, un taux qui varie en fonction de votre secteur d’activité :

| Secteur d’activité | Taux |

|---|---|

| Activité d’achat/revente, prestations d’hébergement | 12,3% |

| Prestations de services BIC (Bénéfices Industriels et Commerciaux) | 21,2% |

| Prestations de services BNC (Bénéfices Non Commerciaux) et professions libérales non réglementées | 24,6% |

Le paiement des cotisations sociales, comme la déclaration se fait en ligne sur le site autoentrepreneur.urssaf.fr.

Imposition des revenus

Cadre général

Vous êtes assujetti à l’impôt sur les revenus : votre chiffre d’affaires est intégré aux revenus de votre foyer fiscal pour le paiement de l'impôt.

Pour calculer votre revenu professionnel, le service des impôts applique un taux d’abattement forfaitaire pour frais professionnels sur votre chiffre d’affaires selon la nature de l’activité exercée :

| Secteur d’activité | Taux |

|---|---|

| Activité commerciale et d’hébergement | 71% |

| Prestations de services BIC (Bénéfices Industriels et Commerciaux) | 50% |

| Activités libérales BNC (Bénéfices Non Commerciaux) | 34% |

Le versement libératoire de l’impôt sur le revenu

L’impôt sur le revenu est payé en même temps que les cotisations sociales (tous les mois ou tous les 3 mois) avec application d’un taux spécifique selon l’activité :

- 1% si l’activité est l’achat/revente,

- 1,7% si l’activité est une activité de services relevant des BIC (Bénéfices Industriels et Commerciaux) y compris les locations de meublés de toute nature et les chambres d’hôtes,

- 2,2% pour les autres prestations de services relevant des BNC (Bénéfices Non Commerciaux).

Comment opter pour le versement libératoire de l’impôt sur le revenu ?

Au moment de la création de la micro entreprise ou dans les 3 mois suivants cette date, vous pouvez demander le versement libératoire en adressant un courriel à l’URSSAF.

Taxe sur la Valeur Ajoutée (TVA)

Cadre général

Par nature, le statut de la micro entreprise permet de bénéficier de formalités simplifiées en ce qui concerne les obligations de déclarations et de paiement. C’est le cas en matière de TVA.

En dessous d’un certain seuil de chiffre d’affaires (calculé sur les résultats de l’année précédente), vous bénéficiez du régime de la franchise de base qui dispense du paiement de la taxe.

Régime de la franchise en base

La franchise en base de TVA dispense le micro entrepreneur de déclaration et de paiement de cette taxe. Ainsi, vous ne pouvez ni facturer la TVA à vos clients, ni la récupérer sur vos achats de biens et de services liés à votre activité.

Pour bénéficier de ce régime, le chiffre d’affaires de l’entreprise ne doit pas dépasser certains seuils qui varient selon l’activité :

| Secteur d’activité | CA année précédente | CA année en cours |

|---|---|---|

| Activité commerciale et d’hébergement | 85 000 € | 93 500 € |

| Prestations de services BIC (Bénéfices Industriels et Commerciaux) | 37 500 € | 41 250 € |

| Activités libérales BNC (Bénéfices Non Commerciaux) | 37 500 € | 41 250 € |

À SAVOIR

Les factures doivent porter la mention “TVA non applicable – article 293B du CGI” (Code Général des Impôts)

Dépassement du plafond et facturation de la TVA

Une micro entreprise peut toutefois être assujettie à la TVA dans les cas suivants :

- Choix d’un régime réel d'imposition à la TVA cette démarche vous autorise à déduire la TVA sur vos achats,

- Dépassement des seuils de la franchise en base de TVA.

La perte du bénéfice de la franchise intervient dans les situations suivantes :

Au 1er janvier de l'année N : si votre chiffre d'affaires a dépassé, au cours des années N-1 et N-2, les seuils de 85 000 € (sans excéder le seuil majoré de 93 500 €) pour les activités de vente, ou de 37 500 € (sans excéder le seuil majoré de 41 250 €) pour les prestations de services.

Dès le premier jour du mois de dépassement : si, au cours de l'année civile, votre chiffre d'affaires excède le seuil majoré de 93 500 € pour les activités de vente ou de 41 250 € pour les prestations de services.

À SAVOIR

En cas de dépassement des seuils indiqués, vous êtes assujetti à la TVA dès le 1er jour du mois de dépassement, et vous devez l’indiquer sur vos factures.

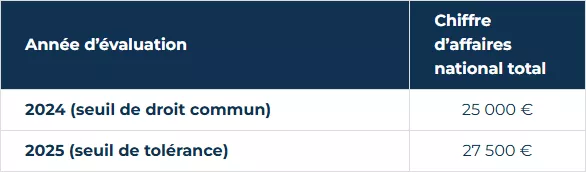

Nouveau dispositif applicable au 1er mars 2025 (et reporté au 1er juin 2025) :

Seuils en principe applicables depuis le 1er mars 2025

| Année d’évaluation | Chiffre d’affaires national total |

|---|---|

| 2024 (seuil de droit commun) | 25 000 € |

| 2025 (seuil de tolérance) | 27 500 € |

Les entreprises qui ont réalisé un chiffre d’affaires en 2024 supérieur à 25 000€ ou, un chiffre d’affaires en 2025 supérieur à 27 500€ seront assujetties à la TVA dès le 1er juin 2025.

Les entreprises dont le chiffre d’affaires en 2024 est inférieur à 25 000€ seront assujetties à la TVA à la date à laquelle leur chiffre d’affaires 2025 excède 27 500€, dès lors que le dépassement intervient après le 1er juin 2025.

Enfin, pour les entreprises dont le chiffre d’affaires réalisé en 2025 excède, entre le 1er mars et le 31 mai 2025, l’un des seuils de tolérance en vigueur le 28 février 2025 (à savoir 93 500€ ou 41 250€), l’assujettissement à la TVA interviendra dès le jour du dépassement du seuil.

Contribution Foncière des Entreprises (CFE)

Cadre général

La cotisation foncière des entreprises (CFE) est un impôt local à destination des professionnels exerçant à titre habituel une activité non salariée au 1er janvier de l'année d'imposition.

Toutes les entreprises doivent régler la CFE, y compris celles qui exercent à domicile ou chez leurs clients.

Un micro-entrepreneur (ou « auto-entrepreneur ») doit payer la cotisation foncière des entreprises (CFE) dans les mêmes conditions que tout entrepreneur individuel ou société.

Dépassement du plafond et facturation de la TVA

- Si votre chiffre d’affaires annuel ne dépasse pas 5 000€ : vous pouvez bénéficier d’une exonération l’année de création de votre entreprise (uniquement jusqu’au 31 décembre de l’année en cours),

- Certaines entreprises sont exonérées de manière permanente ou temporaire (articles 1449 à 1466 F du Code Général des Impôts).

À SAVOIR

La demande d’exonération doit être adressée au Service des Impôts des Entreprises dont vous dépendez

Modalités de déclaration

La déclaration initiale de CFE doit être faite avant le 1er janvier de l’année suivant la création de votre entreprise.

Un formulaire est mis à votre disposition sur le site impots.gouv.fr.

Modalités de paiement

Une fois votre déclaration effectuée, vous recevez un avis d’imposition dématérialisé sur votre espace fiscal en ligne qui vous indique le montant à régler et le délai.

Obligations comptables simplifiées

En tant que micro-entrepreneur vous bénéficiez d’une comptabilité allégée :

- pas de bilan annuel à présenter,

- pas de déclaration et de paiement de TVA,

- pas d’obligation d’avoir un compte bancaire dédié à l’activité professionnelle (sauf lorsque le chiffre d’affaires annuel dépasse 10 000 € deux années consécutives).

Vous avez toutefois l’obligation de tenir un livre de recettes et un registre des achats qui doivent mentionner, chaque année, dans l’ordre chronologique :

- le montant et l’origine des recettes (identité du client…),

- le mode de paiement utilisé (chèque, espèces…),

- la référence des pièces justificatives (factures, notes…).

À SAVOIR

Une fois enregistrées, les écritures ne peuvent plus être modifiées

Ce qu’il faut retenir

Si vous êtes tenté de tester une nouvelle activité, d’avoir un complément de revenus, une proposition ponctuelle de travail, le régime de la micro entreprise est fait pour vous.

Grâce à des obligations fiscales et comptables simplifiées, une lisibilité sur vos cotisations sociales, vous pourrez facilement et en toute indépendance exercer votre activité professionnelle.

Vérifiez, toutefois, au préalable, que celle-ci est compatible avec la micro entreprise.

Pour ne passer à côté d’aucune obligation légale, faites appel aux experts juristes de votre CMA.